Printemps 2019 — Rapports du vérificateur général du Canada au Parlement du Canada Rapport de l’auditeur indépendantRapport 3 — La taxation du commerce électronique

Printemps 2019 — Rapports du vérificateur général du Canada au Parlement du CanadaRapport 3 — La taxation du commerce électronique

Rapport de l’auditeur indépendant

Table des matières

- Introduction

- Constatations, recommandations et réponses

- Le régime de la taxe de vente du Canada

- Les vérifications de la conformité

- L’Agence du revenu du Canada détenait une autorité limitée pour établir et percevoir la taxe sur les produits et services/taxe de vente harmoniséeTPS/TVH sur les transactions de commerce électronique

- L’Agence des services frontaliers du Canada ne pouvait pas valider les taxes de vente reçues sur les expéditions de faible valeur importées par messagerie

- Conclusion

- À propos de l’audit

- Tableau des recommandations

- Pièce :

Introduction

Information générale

3.1 Le paysage du commerce de détail au Canada se transforme. Un plus grand nombre de personnes font leurs achats en ligne. L’essor du commerce électronique pose des défis pour l’établissement et la perception de la taxe sur les produits et services (TPS) et de la taxe de vente harmonisée (TVH). Cela vaut particulièrement pour les produits physiques ainsi que les produits et services numériques (tels que la musique et les vidéos) que les consommateurs canadiens achètent auprès de fournisseurs étrangersDéfinition i.

3.2 Le commerce électronique englobe :

- l’achat en ligne de produits physiques;

- l’achat et la livraison en ligne de produits et services numériques, tels que la diffusion de vidéos en continu;

- l’achat en ligne de services, tels que le partage d’hébergement (aussi appelé « hébergement de courte durée ») et le covoiturage.

3.3 Le volume des expéditions de faible valeur importées par messagerie au Canada donne une idée de l’essor du commerce électronique. Au cours de l’exercice 2017-2018, 46 millions d’expéditions de faible valeur ont été livrées par messagerie au Canada en provenance de l’étranger, contre 35 millions à peine cinq ans plus tôt.

3.4 Pour la période de 12 mois terminée en juin 2018, Statistique Canada a indiqué que les dépenses annuelles totales des Canadiens pour le téléchargement de musique et de vidéos ainsi que pour les services de diffusion en continu se sont chiffrées à 2 milliards de dollars. Statistique Canada a aussi indiqué qu’en 2018, le partage d’hébergement au Canada a généré des revenus estimés de 2,8 milliards de dollars.

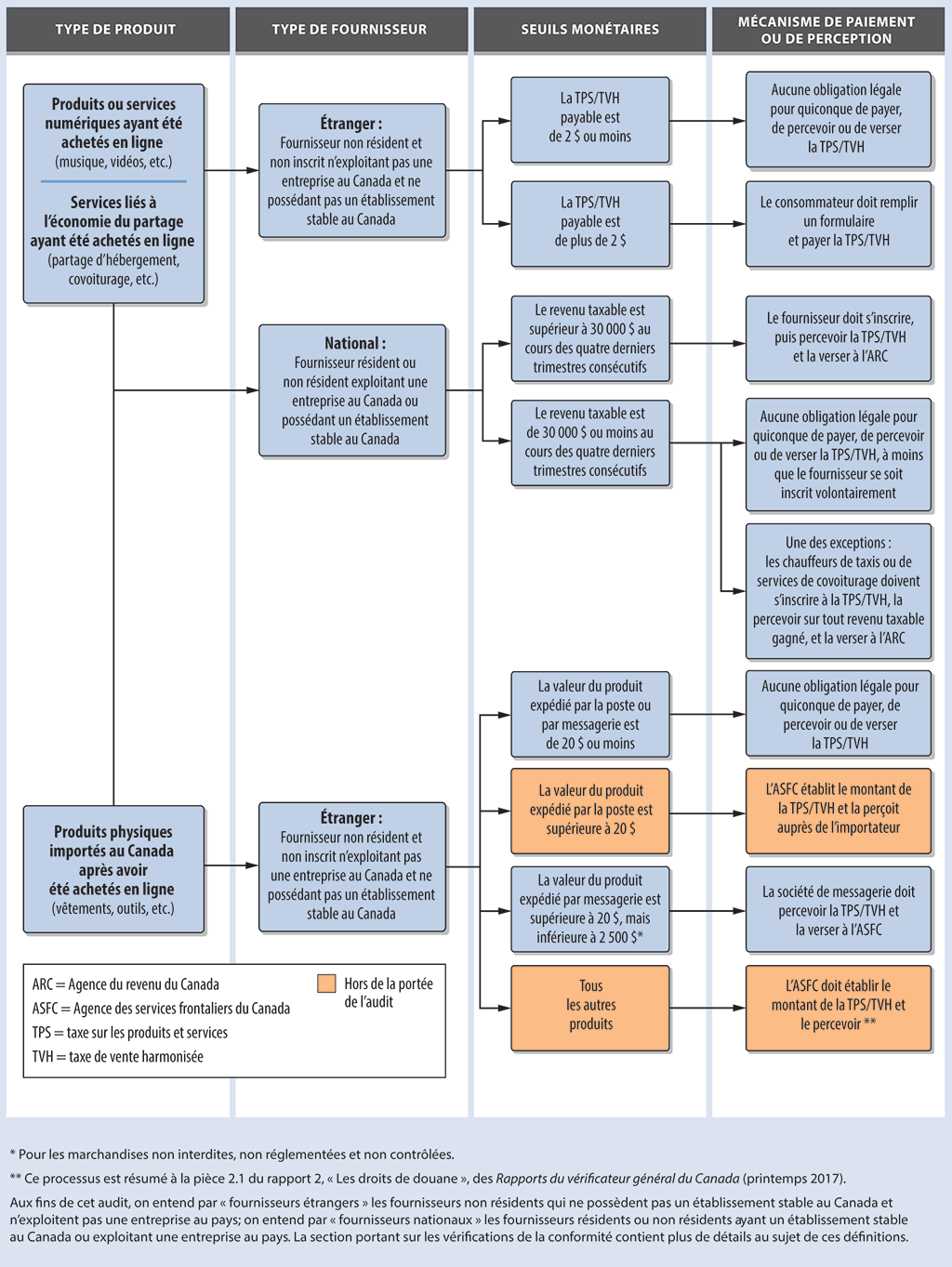

3.5 Au Canada, de nombreux facteurs déterminent les obligations légales d’une personne ou d’une entreprise de percevoir la TPS/TVH et de la verser au gouvernement (voir la pièce 3.1).

3.1 — Les obligations légales actuelles concernant la TPS/TVH au Canada sont complexes pour les fournisseurs et les consommateurs

Source : D’après les renseignements provenant de la Loi sur la taxe d’accise et de lignes directrices, publications et circulaires d’information connexes de l’Agence du revenu du Canada, y compris son site Web; les renseignements provenant de certains mémorandums D pertinents; et d’autres renseignements de l’Agence des services frontaliers du Canada.

Pièce 3.1 — version textuelle

Ce graphique illustre les obligations légales actuelles au Canada concernant la taxe sur les produits et les services (soit la TPS) ainsi que la taxe de vente harmonisée (soit la TVH) pour les consommateurs et les fournisseurs nationaux ou étrangers.

On entend par « fournisseurs étrangers » les fournisseurs non résidents qui ne possèdent pas un établissement stable au Canada et n’exploitent pas une entreprise au pays; on entend par « fournisseurs nationaux » les fournisseurs résidents ou non résidents ayant un établissement stable au Canada ou exploitant une entreprise au pays.

Les seuils monétaires ainsi que les mécanismes de paiement ou de perception suivants s’appliquent aux fournisseurs étrangers de produits ou de services numériques ayant été achetés en ligne (musique, vidéos, et caeteraetc.), ou aux fournisseurs étrangers de services liés à l’économie de partage ayant été achetés en ligne (partage d’hébergement, covoiturage, etc.) :

- Si la TPS/TVH payable est de 2 $ ou moins, il n’y a aucune obligation légale pour quiconque de payer, de percevoir ou de verser la TPS/TVH.

- Si la TPS/TVH payable est de plus de 2 $, le consommateur doit remplir un formulaire et payer la TPS/TVH.

Les seuils monétaires ainsi que les mécanismes de paiement ou de perception suivants s’appliquent aux fournisseurs nationaux de produits ou de services numériques ayant été achetés en ligne (musique, vidéos, etc.), aux fournisseurs nationaux de services liés à l’économie de partage ayant été achetés en ligne (partage d’hébergement, covoiturage, etc.), ou aux fournisseurs nationaux de produits physiques importés au Canada après avoir été achetés en ligne (vêtements, outils, etc.) :

- Si le revenu taxable est supérieur à 30 000 $ au cours des quatre derniers trimestres consécutifs, le fournisseur doit s’inscrire, puis percevoir la TPS/TVH et la verser à l’Agence du revenu du Canada.

- Si le revenu taxable est de 30 000 $ ou moins au cours des quatre derniers trimestres consécutifs, il n’y a aucune obligation légale pour quiconque de payer, de percevoir ou de verser la TPS/TVH, à moins que le fournisseur se soit inscrit volontairement. Une des exceptions est que les chauffeurs de taxis ou de services de covoiturage doivent s’inscrire à la TPS/TVH, la percevoir sur tout revenu taxable gagné, et la verser à l’Agence du revenu du Canada.

Les seuils monétaires ainsi que les mécanismes de paiement ou de perception suivants s’appliquent aux fournisseurs étrangers de produits physiques importés au Canada après avoir été achetés en ligne (vêtements, outils, etc.) :

- Si la valeur du produit expédié par la poste ou par messagerie est de 20 $ ou moins, il n’y a aucune obligation légale pour quiconque de payer, de percevoir ou de verser la TPS/TVH.

- Si la valeur du produit expédié par la poste est supérieure à 20 $, l’Agence des services frontaliers du Canada établit le montant de la TPS/TVH et la perçoit auprès de l’importateur. (Ce seuil monétaire et ce mécanisme de perception sont hors de la portée de l’audit.)

- Si la valeur du produit expédié par messagerie est supérieure à 20 $, mais inférieure à 2 500 $ et qu’il ne s’agit pas de marchandises interdites, réglementées ou contrôlées, la société de messagerie doit percevoir la TPS/TVH et la verser à l’Agence des services frontaliers du Canada.

- Pour tous les autres produits physiques importés au Canada après avoir été achetés en ligne (vêtements, outils, etc.), l’Agence des services frontaliers du Canada doit établir le montant de la TPS/TVH et le percevoir. Ce processus est résumé à la pièce 2.1 du rapport 2, « Les droits de douane », des Rapports du vérificateur général du Canada (printemps 2017). (Ce seuil monétaire et ce mécanisme de perception sont hors de la portée de l’audit.)

Pour plus de détails au sujet des fournisseurs nationaux ou étrangers, consulter la section portant sur les vérifications de la conformité du présent rapport.

Source : D’après les renseignements provenant de la Loi sur la taxe d’accise et de lignes directrices, publications et circulaires d’information connexes de l’Agence du revenu du Canada, y compris son site Web; les renseignements provenant de certains mémorandums D pertinents; et d’autres renseignements de l’Agence des services frontaliers du Canada.

3.6 Agence du revenu du Canada — L’Agence du revenu du Canada (ARC) administre la TPS pour le gouvernement du Canada ainsi que la TVH, s’il y a lieu, pour les provinces. Elle doit adapter ses stratégies en matière de vérification de la conformité pour détecter les cas de non-conformité et imposer des mesures dissuasives aux cybermarchands qui devraient verser la TPS/TVH en vertu de la Loi sur la taxe d’accise.

3.7 Agence des services frontaliers du Canada — L’Agence des services frontaliers du Canada (ASFC) facilite et supervise le commerce à la frontière du Canada. Elle doit valider et percevoir les taxes de vente payables au gouvernement du Canada sur les expéditions de faible valeur importées par messagerie.

3.8 Ministère des Finances Canada — Le ministère des Finances Canada aide le gouvernement du Canada à élaborer et à mettre en œuvre les politiques et les programmes en matière de fiscalité. Il doit produire des avis sur les mesures à prendre pour améliorer l’équité, la neutralité, la compétitivité et l’efficience du régime de la taxe de vente du Canada.

Objet de l’audit

3.9 Cet audit visait à déterminer si, dans le cadre de leurs rôles et responsabilités respectifs, l’Agence du revenu du Canada, l’Agence des services frontaliers du Canada et le ministère des Finances Canada s’étaient assurés que le régime de la taxe de vente pour le commerce électronique était neutre (traitement égal pour tous les fournisseurs au regard de la TPS/TVH) et avaient protégé l’assiette fiscale de la TPS/TVH (c’est-à-dire tout ce qui est imposable).

3.10 Cet audit est important parce que le commerce électronique se développe rapidement. Le régime de la taxe de vente du Canada doit évoluer au rythme du commerce électronique et s’adapter aux défis et aux possibilités qu’il présente. L’assiette fiscale doit être protégée pour que les gouvernements puissent financer les services publics essentiels, tels que les programmes sociaux. Le gouvernement du Canada doit veiller à ce que tous ceux qui devraient verser des taxes de vente le fassent, et à ce que ces taxes soient perçues de manière juste et efficace.

3.11 Nous n’avons pas examiné les activités d’observation de l’Agence des services frontaliers du Canada en ce qui a trait aux importations commerciales et postales, ni audité l’impôt sur le revenu des entreprises faisant du commerce électronique. De plus, nous n’avons pas examiné les processus de perception de l’Agence du revenu du Canada.

3.12 La section intitulée À propos de l’audit, à la fin du présent rapport, donne des précisions sur l’objectif, l’étendue, la méthode et les critères de l’audit.

Constatations, recommandations et réponses

Message général

3.13 Dans l’ensemble, nous avons constaté que le régime de la taxe de vente du Canada ne suivait pas l’évolution rapide de l’économie numérique. En nous basant sur les données publiques disponibles, nous avons estimé que les pertes de recettes de la TPS sur les produits et services numériques vendus de l’étranger au Canada se chiffraient à 169 millions de dollars en 2017. En outre, le gouvernement fédéral ne pouvait pas établir et percevoir toutes les taxes de vente sur les transactions de commerce électronique.

3.14 Nous avons constaté que les lois existantes et les lacunes dans la manière dont l’Agence des services frontaliers du Canada avait géré les données liées aux expéditions de faible valeur importées par les sociétés de messagerie au Canada avaient injustement placé les entreprises canadiennes dans une position désavantageuse par rapport aux fournisseurs étrangers. D’après le ministère des Finances Canada, la situation pourrait avoir incité les fournisseurs nationaux à déplacer leurs activités vers l’étranger, de même qu’elle pourrait avoir découragé l’investissement étranger au Canada.

3.15 L’Agence des services frontaliers du Canada était au courant que certaines sociétés de messagerie ne versaient probablement pas toutes les taxes de vente sur les expéditions de faible valeur au Canada. Cependant, nous avons constaté qu’elle n’était pas intervenue, en dépit d’une augmentation importante du volume des expéditions déclarées de faible valeur entrant au Canada.

3.16 De plus, nous avons constaté que l’Agence du revenu du Canada avait entrepris peu d’activités pour s’assurer que les cybermarchands, y compris les fournisseurs de services de partage d’hébergement, s’étaient inscrits aux fins des taxes de vente et qu’ils les avaient perçues et versées, le cas échéant. L’ARC n’a pas pu suivre les initiatives du Québec et de la Colombie-Britannique, qui ont communiqué avec les grandes plateformes de commerce électronique afin de leur demander de percevoir volontairement et de verser la TPS/TVH au nom des fournisseurs sur leurs plateformes.

Le régime de la taxe de vente du Canada

Le ministère des Finances Canada a effectué des analyses rigoureuses et a recensé des problèmes concernant le régime de la taxe de vente

3.17 Nous avons constaté que le ministère des Finances Canada avait effectué des analyses rigoureuses des incidences du commerce électronique sur les obligations relatives à la TPS et à la TVH, y compris l’incidence sur les fournisseurs étrangers qui vendent des produits et services aux Canadiens ainsi que les conséquences pour les fournisseurs nationauxDéfinition ii.

3.18 En nous basant sur des données publiques disponibles, nous avons estimé que le gouvernement fédéral avait subi pour 169 millions de dollars de pertes de recettes de TPS sur les produits et les services numériques vendus de l’étranger au Canada en 2017. Selon le ministère des Finances Canada, le régime de la taxe de vente du Canada pourrait avoir découragé l’investissement étranger direct au pays puisque les entreprises étrangères pouvaient profiter du fait qu’elles n’étaient pas tenues de percevoir et de verser la TPS/TVH, alors que les fournisseurs nationaux en avaient l’obligation. Selon le Ministère, le régime de la taxe de vente pourrait avoir également incité des fournisseurs nationaux à déplacer leurs activités vers d’autres pays pour ne pas avoir à percevoir et à verser la TPS/TVH.

3.19 Notre analyse à l’appui de cette constatation rend compte de ce que nous avons examiné et porte sur :

- l’estimation de la perte de recettes de taxe de vente;

- les effets négatifs de la non-taxation des produits et services numériques importés.

3.20 Cette constatation est importante parce qu’au vu de l’essor rapide du commerce électronique, des analyses rigoureuses s’imposent pour s’assurer que les entreprises sont traitées de la même manière en ce qui a trait à la TPS/TVH. Par ailleurs, il importe que l’assiette fiscale du Canada soit préservée pour assurer le financement des services publics essentiels.

3.21 De nombreux pays ont introduit des mesures pour percevoir, s’il y a lieu, les taxes de vente sur les produits numériques importés selon les mêmes modalités et aux mêmes taux que les produits et services nationaux. Ces mesures permettaient de protéger l’assiette fiscale et de préserver la neutralité fiscale (c’est-à-dire le traitement égal des fournisseurs au regard de la TPS/TVH). L’Organisation de coopération et de développement économiques (OCDE) a indiqué que la manière la plus efficace de percevoir les taxes de vente (comme la TPS/TVH) sur les transactions transfrontalières entre les entreprises et les consommateurs était d’exiger que les fournisseurs de l’étranger s’inscrivent aux fins des taxes de vente, qu’ils les perçoivent et qu’ils les versent selon l’endroit où le produit ou service est consommé.

3.22 L’OCDE a aussi recommandé d’alléger le fardeau de la vérification de conformité pour les fournisseurs étrangers parce que ces derniers pourraient devoir s’acquitter d’obligations au titre des taxes de vente dans plusieurs pays ou administrations. Pour ce faire, selon l’OCDE, une solution est de mettre en place un système d’inscription simplifiée pour les fournisseurs, qui :

- n’exige que les renseignements nécessaires de la part de l’inscrit;

- accepte les paiements dans n’importe quelle devise importante;

- élimine la nécessité de produire des factures de taxe;

- indique clairement les registres à tenir;

- facilite l’accès à l’information sur les modalités d’inscription;

- permet l’inscription par voie électronique.

3.23 En 2018, l’OCDE a effectué une enquête auprès des pays imposant une taxe de vente afin de vérifier s’ils avaient mis en place un système d’inscription simplifiée pour les importations par les consommateurs de produits et services numériques. Parmi les 60 pays qui ont répondu, 35 avaient un système d’inscription simplifiée pour les fournisseurs étrangers. En mars 2018, 2 autres pays étaient en voie d’adopter un tel système. Par ailleurs, 16 pays avaient adopté des mécanismes différents de perception de la taxe de vente, et 5 autres ont répondu « sans objet ». Enfin, 2 pays (dont le Canada) comptaient encore sur la déclaration volontaire et le versement par les consommateurs des taxes de vente payables.

3.24 Pour mettre en œuvre un système d’inscription simplifiée, d’autres administrations (au Québec et à l’étranger) ont adapté leur législation afin de pouvoir exiger des sociétés étrangères qu’elles s’inscrivent aux fins des taxes de vente, qu’elles les perçoivent et qu’elles les versent, peu importe qu’elles exploitent une entreprise ou qu’elles aient un établissement stable sous leur juridiction.

3.25 Le gouvernement du Québec a estimé qu’en 2017, il avait perdu 270 millions de dollars en taxe de vente du Québec (TVQ) aux mains de fournisseurs qui commerçaient dans la province, mais qui n’y avaient pas de présence physique ou significative. En 2018, en vertu de sa législation sur la TVQ, le gouvernement du Québec a exigé des fournisseurs étrangers n’ayant pas de présence physique ou significative au Québec de s’inscrire au registre de la TVQ à l’aide d’un système d’inscription simplifiée, et de la percevoir. Cette exigence est entrée en vigueur le 1er janvier 2019. Pour encourager l’observation, le gouvernement du Québec a conclu des ententes avec des sociétés étrangères qui vendent des produits et des services numériques dans la province.

3.26 Nous n’avons pas fait de recommandation relativement au secteur examiné.

3.27 Ce que nous avons examiné — Nous avons examiné si le ministère des Finances Canada avait effectué des analyses rigoureuses visant à produire des avis sur le régime de la taxe de vente du Canada. De tels avis et analyses sont nécessaires pour faire en sorte que les entreprises soient traitées équitablement au regard de la TPS/TVH sur les transactions en ligne et que l’assiette fiscale soit protégée.

3.28 L’estimation de la perte de recettes de taxe de vente — Le ministère des Finances Canada a calculé le manque à gagner fiscal en ce qui concerne la TPS, c’est-à-dire la différence entre le montant qui aurait pu être perçu et le montant réellement perçu. Cependant, aucun rapport public ne présentait une estimation de ce manque à gagner en ce qui concerne la TPS sur le commerce électronique. En nous basant sur les données publiques de diverses sources, nous avons estimé que, pour l’année 2017, le gouvernement fédéral avait subi pour 169 millions de dollars de pertes de recettes de TPS sur les produits et les services numériques vendus de l’étranger au Canada.

3.29 Les effets négatifs de la non-taxation des produits et services numériques importés — Nous avons constaté que le ministère des Finances Canada avait analysé les effets sur les fournisseurs nationaux de la non-taxation des produits et services numériques importés. Pour ce faire, le Ministère a examiné des pratiques exemplaires appliquées dans le monde et collaboré avec l’Agence du revenu du Canada à l’analyse des options possibles pour l’administration de la TPS/TVH au Canada. Cette analyse portait sur les moyens de s’assurer que les fournisseurs nationaux et ceux de l’étranger reçoivent le même traitement et sont soumis à la même obligation de percevoir la TPS/TVH.

3.30 Nous avons constaté que le ministère des Finances Canada avait relevé les conséquences suivantes liées au fait de ne pas taxer les produits et services numériques importés de fournisseurs étrangers :

- Concurrence déloyale — Contrairement aux fournisseurs canadiens, les fournisseurs étrangers ne sont pas assujettis à la TPS/TVH. Par exemple, un fournisseur de diffusion de vidéos en continu d’un autre pays pourrait offrir un service similaire à celui offert par un fournisseur canadien sans être obligé de percevoir la TPS/TVH auprès des consommateurs et de la verser. Cette iniquité fiscale pourrait entraîner une concurrence déloyale pour certains fournisseurs installés au Canada.

- Obstacle à l’investissement étranger direct au Canada — Exploiter une entreprise ou posséder un établissement stable au Canada oblige les entreprises à percevoir la TPS/TVH sur les produits et services numériques vendus. Cette exigence pourrait contribuer à réduire le nombre de sociétés internationales qui veulent investir au Canada puisque celles-ci n’ont pas l’obligation de percevoir ni de verser la TPS/TVH si elles exercent leurs activités de l’étranger. De même, les entreprises canadiennes pourraient être incitées à déplacer leurs activités hors du Canada pour ne pas avoir à percevoir ni à verser la TPS/TVH sur les produits et services numériques qu’elles vendent au Canada. Si les sociétés choisissent d’exercer leurs activités hors des frontières canadiennes, le nombre d’emplois au pays pourrait diminuer.

Les vérifications de la conformité

L’Agence du revenu du Canada détenait une autorité limitée pour établir et percevoir la TPS/TVH sur les transactions de commerce électronique

3.31 Nous avons constaté que, dans son profil de risque d’entreprise, l’Agence du revenu du Canada avait identifié le commerce numérique et l’économie du partage (ce qui englobe le partage d’hébergement) dans la catégorie des risques. Toutefois, nous avons constaté que l’ARC avait entrepris très peu de vérifications de conformité pour déterminer si les fournisseurs devaient s’inscrire au registre de la TPS/TVH. Nous avons aussi constaté que l’ARC n’avait pas l’autorité législative d’exiger des fournisseurs étrangers de produits physiques et numériques qu’ils s’inscrivent à la TPS/TVH, qu’ils la perçoivent et qu’ils la versent.

3.32 Nous avons aussi constaté que, contrairement à d’autres administrations, l’Agence du revenu du Canada n’avait pas l’autorité législative ou la flexibilité voulue pour mettre en œuvre des pratiques en matière de vérifications de conformité, telles que l’inscription simplifiée ou l’accès direct à des données de tierces parties pour détecter les cas de non-conformité aux lois fiscales. Au 27 mars 2019, l’ARC n’avait pas utilisé le peu de données de tierces parties dont elle disposait pour procéder à des vérifications de la conformité relativement à la TPS/TVH.

3.33 Notre analyse à l’appui de cette constatation rend compte de ce que nous avons examiné et porte sur :

- les vérifications de la conformité en matière de TPS/TVH sur les produits physiques;

- les obligations relatives à la TPS/TVH sur les produits numériques;

- les pratiques visant à faciliter l’observation en matière de TPS/TVH.

3.34 Cette constatation est importante parce que les pratiques courantes en matière de vérification de la conformité qui sont autorisées en vertu du régime actuel de la taxe de vente du Canada pourraient ne pas suffire pour détecter les cas de non-conformité et pour dissuader certains cybermarchands de ne pas respecter l’obligation de percevoir et de verser la TPS/TVH, ce qui pourrait causer la perte de recettes fiscales.

3.35 L’Agence du revenu du Canada administre la TPS pour le gouvernement du Canada ainsi que la TVH, s’il y a lieu, pour les provinces. Elle doit adapter ses pratiques en matière de vérification de la conformité pour détecter les cas de non-conformité et pour dissuader les cybermarchands qui sont tenus de verser la TPS/TVH aux termes de la Loi sur la taxe d’accise de ne pas respecter leurs obligations.

3.36 En vertu de la Loi sur la taxe d’accise, tout fournisseur non résident du Canada doit s’inscrire au registre de la TPS/TVH, la percevoir et la verser, s’il satisfait aux deux conditions suivantes (voir la pièce 3.1) :

- exploiter une entreprise au Canada ou posséder un établissement stable au Canada;

- avoir gagné plus de 30 000 $ provenant de fournitures taxables au cours des quatre derniers trimestres consécutifs.

3.37 La Loi sur la taxe d’accise ne définit pas la notion d’« exploiter une entreprise ». Par conséquent, l’interprétation de cette notion se fonde sur les décisions de l’Agence du revenu du Canada en matière de politiques et sur les jugements des tribunaux. L’Agence du revenu du Canada dresse une liste non exhaustive de facteurs à considérer pour déterminer si un fournisseur étranger exploite une entreprise au Canada aux fins de la TPS/TVH, soit :

- l’endroit où a lieu le paiement;

- l’endroit où se fait la livraison;

- l’endroit où se trouvent les employés;

- l’endroit où a lieu la fabrication;

- l’endroit où se fait l’achat;

- l’endroit où se trouvent les biens;

- l’endroit où le service est exécuté.

3.38 En vertu de la Loi sur la taxe d’accise, les fournisseurs non résidents qui possèdent un établissement stable au Canada sont réputés être résidents du Canada au regard des activités qu’ils exercent dans cet établissement. S’ils ont gagné des revenus supérieurs à 30 000 $ provenant de fournitures taxables à l’échelle mondiale au cours des quatre derniers trimestres consécutifs dans cet établissement, ils doivent s’inscrire au registre de la TPS/TVH. Une installation, une succursale ou un bureau sont des exemples d’établissement stable au Canada.

3.39 Pour les produits physiques achetés auprès de fournisseurs étrangers et importés au Canada, l’Agence du revenu du Canada n’a pas l’autorité législative d’obliger ces fournisseurs à s’inscrire au registre de la TPS/TVH, à la percevoir et à la verser. Il incombe à l’Agence des services frontaliers du Canada de valider et de percevoir la TPS/TVH due au gouvernement du Canada sur les expéditions importées.

3.40 Pour faire respecter les lois fiscales du Canada, l’Agence du revenu du Canada effectue des vérifications de conformité. Elle peut notamment :

- réaliser une vérification exhaustive des registres et des dossiers comptables du contribuable pour s’assurer que les sommes calculées et déclarées sont exactes;

- comparer les renseignements obtenus auprès de tierces parties pour déterminer si la TPS/TVH a été déclarée avec exactitude;

- mener un examen plus ciblé pour confirmer si une entreprise doit s’inscrire au registre de la TPS/TVH, la percevoir et la verser, ou pour repérer les personnes inscrites qui ne soumettent pas de déclaration de TPS.

3.41 Nos recommandations relativement au secteur examiné sont présentées aux paragraphes 3.54 et 3.55.

3.42 Ce que nous avons examiné — Nous avons examiné si l’Agence du revenu du Canada avait adapté ses stratégies en matière de vérification de la conformité de manière à s’assurer que la TPS/TVH perçue dans le cadre du commerce électronique pouvait être évaluée de manière uniforme.

3.43 Les vérifications de la conformité en matière de TPS/TVH sur les produits physiques — L’Agence du revenu du Canada avait l’autorité législative de mener des vérifications de la conformité visant à déterminer s’il s’agissait d’un fournisseur national ou étranger de produits physiques, et s’il devait donc s’inscrire au registre de la TPS/TVH. Ces vérifications de la conformité figuraient parmi les contrôles clés dans le profil de risque d’entreprise de l’ARC. Nous avons constaté que, même si elle avait classé le commerce numérique dans la catégorie des risques au titre de son profil de risque d’entreprise, l’ARC n’avait effectué que très peu de vérifications de la conformité à ce chapitre.

3.44 Les représentants de l’Agence du revenu du Canada nous ont affirmé que cette dernière n’avait pas gardé le compte du nombre d’audits effectués en ce qui a trait aux cybermarchands. D’après son profil de risque d’entreprise pour 2018-2019, l’ARC a placé le commerce numérique parmi les trois risques les plus importants quant à la probabilité qu’ils se concrétisent. L’ARC disposait de plans d’action pour atténuer le risque que les pratiques traditionnelles en matière de vérifications de la conformité ne permettent pas de détecter les cas de non-conformité et pour dissuader certains cybermarchands qui sont tenus de percevoir et de verser la TPS/TVH de ne pas respecter leurs obligations.

3.45 Les obligations relatives à la TPS/TVH sur les produits numériques — En ce qui concerne les produits numériques, comme la diffusion de vidéos en continu, l’Agence du revenu du Canada détenait l’autorité législative de mener des vérifications de la conformité pour déterminer si les fournisseurs étaient étrangers ou nationaux. Cette autorité lui permettait de déterminer si les fournisseurs devaient s’inscrire au registre de la TPS/TVH. Ces vérifications de la conformité étaient indiquées comme des contrôles clés dans le profil de risque d’entreprise de l’ARC. Même si l’ARC a classé le commerce numérique dans la catégorie des risques au titre de son profil de risque d’entreprise, nous avons constaté qu’elle menait très peu de vérifications de la conformité pour déterminer si les fournisseurs de produits numériques devaient s’inscrire au registre de la TPS/TVH.

3.46 Pour les produits et services numériques achetés au Canada auprès de fournisseurs étrangers n’exploitant pas une entreprise au Canada ou n’ayant pas d’établissement stable au Canada, les consommateurs devaient remplir un formulaire et verser directement à l’Agence du revenu du Canada la TPS/TVH applicable pour tout montant excédant 2,00 $ (voir la pièce 3.1). Par exemple, un consommateur de la Nouvelle-Écosse, où la TVH est de 15 %, serait tenu de payer les taxes s’il dépensait plus de 13,33 $ par mois sur des produits numériques. C’est donc dire que si ce consommateur était abonné à un service de diffusion de vidéos en continu au coût mensuel de 10,00 $ et à un service de diffusion de musique en continu au coût mensuel de 3,50 $, il devait remplir le formulaire et verser chaque mois à l’ARC un paiement de 2,02 $ au titre de la TPS/TVH.

3.47 Nous avons constaté que rares étaient les consommateurs qui avaient rempli le formulaire et versé la TPS/TVH à l’Agence du revenu du Canada. Selon Statistique Canada, au cours de la période de juillet 2017 à juin 2018, les deux tiers des adultes canadiens ont acheté des produits numériques, tant auprès de fournisseurs étrangers que de fournisseurs canadiens. Toutefois, nous avons constaté que seulement 524 formulaires de TPS/TVH avaient été soumis au cours de l’exercice 2017-2018 concernant des achats faits auprès de fournisseurs étrangers ou canadiens.

3.48 Cette pratique qui consiste à demander aux consommateurs de remettre par autocotisation la TPS/TVH va à l’encontre de la recommandation de l’Organisation de coopération et de développement économiques (OCDE), selon laquelle il revient, le cas échéant, aux fournisseurs étrangers de produits numériques de percevoir la taxe de vente et de la verser, au nom des consommateurs, aux administrations où les produits et services taxables ont été achetés.

3.49 Les pratiques visant à faciliter l’observation en matière de TPS/TVH — L’Agence du revenu du Canada a contribué à l’élaboration des lignes directrices de l’OCDE sur la taxe de vente du commerce électronique, mais elle n’avait pas elle-même l’autorité législative de mettre en œuvre de telles pratiques au Canada, au moment de notre audit. À notre avis, ces pratiques faciliteraient la perception de la TPS/TVH. De nombreux pays et administrations fiscales, comme le Québec, ont adopté les lignes directrices de l’OCDE et instauré des initiatives telles que le processus d’inscription simplifiée. Ainsi, en se basant sur d’autres travaux de l’OCDE, l’Australie exigeait la perception et le versement des taxes de vente de la part des plateformes en ligne si celles-ci permettaient aux fournisseurs étrangers de vendre des produits physiques directement aux consommateurs en Australie.

3.50 Au chapitre du partage d’hébergement, la loi peut exiger que certains contribuables au Canada qui louent leur logement pour une courte période s’inscrivent au registre de la TPS/TVH, et qu’ils la perçoivent et la versent, s’il y a lieu (voir la pièce 3.1). Nous avons constaté que, bien qu’elle ait indiqué dans son profil annuel de risque d’entreprise que l’économie de partage représentait un risque, l’Agence du revenu du Canada n’avait prévu aucune vérification de la conformité visant expressément le partage d’hébergement. Statistique Canada a signalé que ce secteur a généré des revenus de 2,8 milliards de dollars en 2018, mais nous avons constaté que l’ARC n’avait procédé qu’à quatre vérifications auprès de sociétés de gestion immobilière. Le but de ces quatre vérifications de contrôle était de déterminer l’étendue du risque posé par l’économie du partage. L’ARC a établi une cotisation pour revenus additionnels à la suite de ces vérifications. Les représentants de l’ARC nous ont affirmé que d’autres vérifications avaient peut-être été effectuées dans ce secteur, mais que l’ARC n’en avait pas gardé le compte.

3.51 Certaines administrations, comme la Colombie-Britannique, ont conclu une entente avec une importante plateforme étrangère de partage d’hébergement, qui assure le traitement des paiements. Selon cette entente, la plateforme était autorisée à percevoir volontairement la taxe de vente provinciale (TVP) et à la verser directement au gouvernement. L’Agence du revenu du Canada n’a pas demandé aux plateformes de partage d’hébergement qui traitent les paiements de percevoir volontairement et de verser la TPS/TVH au nom des propriétaires. Les représentants de l’ARC nous ont affirmé que celle-ci n’avait pas l’autorité législative d’exiger de ces plateformes qu’elles concluent de telles ententes.

3.52 Nous avons aussi constaté que l’Agence du revenu du Canada avait une autorité limitée pour recueillir des données auprès de tierces parties (comme les banques et les services de traitement de paiements) en comparaison d’autres agences fiscales ailleurs dans le monde. En revanche, plus de 30 administrations ont obtenu des données de tierces parties relativement à la facturation au titre de la taxe de vente ou de la taxe sur la valeur ajoutée, afin de pouvoir mener leurs vérifications de la conformité. Par exemple, aux États-Unis, tous les services de traitement de paiements doivent soumettre des informations à l’Internal Revenue Service. Ils doivent signaler les paiements bruts aux fournisseurs qui reçoivent plus de 20 000 $ US20 mille dollars américains et plus de 200 paiements distincts au cours d’une année civile.

3.53 Dans un cas, l’Agence du revenu du Canada a dû obtenir une ordonnance d’une cour fédérale et attendre deux ans avant de pouvoir exiger d’un service de traitement de paiements qu’on lui divulgue des renseignements sur des titulaires de comptes commerciaux qui avaient reçu ou versé un paiement à l’aide de ces comptes. Nous avons constaté que l’ARC avait reçu les données en janvier 2018. Même si cette dernière comptait utiliser les données de tierces parties pour relever des cas de non-conformité relative à la TPS/TVH sur le commerce électronique, elle ne l’avait toujours pas fait au 27 mars 2019. Selon nous, avec un meilleur accès aux renseignements de tierces parties, l’Agence du revenu du Canada pourrait mieux détecter et prévenir les cas de non-conformité.

3.54 Recommandation — Dans les limites de son autorité législative, l’Agence du revenu du Canada devrait étendre ses vérifications de la conformité et tirer profit des données disponibles de tierces parties pour accroître sa capacité à détecter et à prévenir les cas de non-conformité en ce qui a trait à la TPS/TVH sur le commerce électronique, y compris le partage d’hébergement.

Réponse de l’Agence du revenu du Canada — Recommandation acceptée. Selon la législation actuelle, les mesures d’observation prises à ce jour par l’Agence du revenu du Canada ont été entièrement satisfaisantes. L’ARC a déjà identifié le secteur du commerce électronique comme étant un secteur à risque. Ses efforts pour remédier aux non-conformités dans ce secteur, appuyés par l’éducation des contribuables à leurs obligations en matière de TPS/TVH et la réalisation des vérifications de contrôle, sont proportionnés au risque de non-conformité et de perte de recettes fiscales. Ces efforts permettent à l’ARC de s’assurer que les activités sont axées sur les dossiers présentant le risque le plus élevé de non-conformité, tout en favorisant un système fiscal équitable pour tous les Canadiens. Le Bureau du vérificateur général du Canada a estimé que les pertes de recettes de la TPS sur les produits et les services numériques vendus de l’étranger au Canada se chiffraient à 169 millions de dollars en 2017. Ceci représente une petite partie des 4,9 milliards de dollars de l’écart estimé lié à la TPS/TVH en 2014 (voir la page « Écart fiscal : vue d’ensemble sommaire » sur le site Web de l’ARC). Puisque l’ARC s’attend à ce que le commerce électronique continue à prendre de l’ampleur, elle élaborera une stratégie d’observation spécifique afin de mieux détecter et régler les cas de non-conformité en matière de TPS/TVH dans le secteur du commerce électronique, et continuera d’élargir ses mesures de conformité, notamment en exploitant mieux les données de tiers. Cette stratégie appuiera et complétera davantage les efforts de conformité entrepris par l’ARC pour remédier à la non-conformité dans le secteur.

3.55 Recommandation — L’Agence du revenu du Canada devrait mettre en place des mécanismes pour suivre, surveiller et communiquer le nombre de vérifications de la conformité qu’elle effectue afin de contrer le risque de non-conformité dans le commerce électronique.

Réponse de l’Agence du revenu du Canada — Recommandation acceptée. L’Agence du revenu du Canada analysera sa méthodologie de suivi et de surveillance en ce qui a trait aux activités d’observation qu’elle mène pour gérer le risque d’inobservation dans le commerce électronique. Étant donné que des recommandations semblables ont été formulées dans le rapport 7 des Rapports du vérificateur général du Canada (automne 2018), « Les activités visant le respect des obligations fiscales — Agence du revenu du Canada », les initiatives mises en œuvre dans le cadre de la réponse de l’ARC à ces recommandations cadreront avec la recommandation actuelle du Bureau du vérificateur général du Canada.

L’Agence des services frontaliers du Canada ne pouvait pas valider les taxes de vente reçues sur les expéditions de faible valeur importées par messagerie

3.56 Nous avons constaté que l’Agence des services frontaliers du Canada (ASFC) n’avait pas bien géré les données du Programme des messageries d’expéditions de faible valeur. Elle se fiait plutôt à la bonne foi des sociétés de messagerie pour qu’elles déclarent et versent les taxes de vente perçues auprès des consommateurs. L’ASFC disposait d’indices selon lesquels les sociétés de messagerie ne déclaraient pas le plein montant des taxes payables au gouvernement, mais les agents n’ont rien fait pour régler ce problème. De plus, nous avons constaté que l’ASFC ne pouvait pas avoir l’assurance que le montant des taxes de vente provinciales et la part provinciale de la TVH étaient exacts.

3.57 Notre analyse à l’appui de cette constatation rend compte de ce que nous avons examiné et porte sur :

- la mauvaise gestion des données du Programme des messageries d’expéditions de faible valeur;

- les signaux d’alerte concernant la déclaration incomplète des taxes de vente;

- l’absence de confirmation du montant exact des taxes de vente provinciales.

3.58 Cette constatation est importante parce que si rien n’est fait pour améliorer la situation, la perte de recettes provenant des taxes de vente sur les expéditions de faible valeur livrées au Canada par messagerie pourrait augmenter avec l’essor du commerce électronique.

3.59 L’Agence des services frontaliers du Canada gère le Programme des messageries d’expéditions de faible valeur. Instauré en 1993, ce programme avait pour objectif de simplifier le processus d’importation de biens de faible valeur au Canada (maximum de 2 500 $) et d’aider à alléger la pression exercée sur les systèmes de l’ASFC en simplifiant le traitement des expéditions livrées par les sociétés de messagerie autorisées. En vertu de ce programme :

- les produits d’une valeur de 20,00 $ ou moins n’étaient pas taxés;

- seuls les produits d’une valeur entre 20,01 $ et 2 500,00 $ étaient taxés.

3.60 Dans le cadre de ce programme, il incombe à l’importateur ou au courtier d’établir le montant des taxes dues, de percevoir les sommes payables et de les verser à l’Agence des services frontaliers du Canada.

3.61 La plupart des sociétés de messagerie participantes ont leurs propres systèmes de suivi des expéditions. Elles y gardent de l’information sommaire au sujet de chaque expédition. Ces systèmes sont accessibles dans chaque point d’entrée désigné de l’Agence des services frontaliers du Canada. Grâce à ces renseignements, les agents des services frontaliers sont en mesure d’effectuer une sélection manuelle des expéditions à inspecter avant que celles-ci franchissent la frontière.

3.62 De plus, les sociétés de messagerie fournissent chaque mois à l’Agence des services frontaliers du Canada des données comptables sommaires sur leurs expéditions. Cette information vient étayer les montants de taxe de vente versés à l’ASFC par les sociétés de messagerie participantes.

3.63 Notre recommandation relativement au secteur examiné est présentée au paragraphe 3.73.

3.64 Ce que nous avons examiné — Nous avons examiné si l’Agence des services frontaliers du Canada validait et percevait les taxes de vente payables au gouvernement du Canada sur les expéditions de faible valeur importées par messagerie.

3.65 La mauvaise gestion des données du Programme des messageries d’expéditions de faible valeur — Nous avons constaté que l’Agence des services frontaliers du Canada n’avait pas bien géré les données du Programme des messageries d’expéditions de faible valeur.

- L’ASFC n’exigeait de la part des sociétés de messagerie participantes que des données comptables sommaires au sujet des taxes de vente payées, même si ces sociétés détenaient dans leurs systèmes informatiques des données détaillées sur les biens importés. Compte tenu de ces renseignements limités, l’ASFC était dans l’impossibilité de retracer, de comparer et de valider automatiquement l’information pour confirmer le montant des taxes de vente payable au gouvernement et pour vérifier que ce montant avait été versé par les sociétés de messagerie au gouvernement. Par exemple, lorsque l’Agence des services frontaliers du Canada traitait les remboursements de taxes de vente faits aux consommateurs retournant des produits physiques à un fournisseur étranger, elle exigeait un document indiquant le montant des taxes de vente que le consommateur affirmait avoir payé à la société de messagerie au moment de l’importation. Cependant, l’ASFC ne pouvait pas vérifier facilement que la société de messagerie avait comptabilisé ces taxes de vente et les avait bel et bien payées, puisque cette information ne figurait pas dans le système de l’Agence.

- L’ASFC n’était pas en mesure de valider facilement l’information sur les expéditions (telle que la valeur, la quantité et le type de produit) parce qu’elle n’exigeait pas les factures de chaque transaction. À l’échelle internationale, il est de plus en plus répandu d’exiger une facture électronique pour améliorer l’observation des exigences relatives aux taxes de vente. Les divers accords commerciaux internationaux, tels que l’Accord de Partenariat transpacifique global et progressiste et l’Accord Canada–États-Unis–Mexique, n’ont pas limité l’autorité de l’ASFC de demander des factures pour chaque transaction.

- En 2009, l’ASFC a revu le Programme des messageries d’expéditions de faible valeur et déterminé qu’il lui fallait s’appuyer sur un système automatisé capable de soutenir le volume élevé de colis qui devaient être traités dans un court laps de temps. Cependant, nous avons constaté que l’ASFC n’avait pas pris de mesures pour automatiser ses systèmes.

- L’ASFC comptait sur la bonne foi des sociétés de messagerie participantes pour qu’elles déclarent et versent le montant exact des taxes de vente. Nous avons aussi constaté que l’ASFC ne disposait pas de rapports sur les paiements en retard en ce qui a trait aux comptes du Programme des messageries d’expéditions de faible valeur dans ses systèmes.

3.66 Les signaux d’alerte concernant la déclaration incomplète des taxes de vente — Parmi les 46 millions d’expéditions entrées au Canada dans le cadre du Programme des messageries d’expéditions de faible valeur au cours de l’exercice 2017-2018, 16 millions avaient une valeur déclarée de 20 $ ou moins, ce qui signifie qu’il n’y avait pas de taxes à verser (voir la pièce 3.1). Nous avons constaté que le nombre d’expéditions valant 20 $ ou moins avait augmenté de 4 millions par rapport à l’exercice précédent. L’ASFC n’a pas analysé les causes d’une telle augmentation des expéditions non taxables.

3.67 Au cours de l’exercice 2013-2014, les agents des services frontaliers de l’Agence des services frontaliers du Canada ont vérifié certaines expéditions à risque élevé. Ils ont constaté que 13 515 expéditions étaient sous-évaluées et que leur valeur totale réelle atteignait 13,5 millions de dollars, soit 17 fois plus que la valeur déclarée de 800 000 $.

3.68 De 2014 à 2018, l’Agence des services frontaliers du Canada a effectué trois exercices de vérification de la conformité en se basant sur un échantillon aléatoire d’envois du Programme des messageries d’expéditions de faible valeur. À l’automne 2016 par exemple, l’Agence a analysé une sélection d’envois de trois sociétés de messagerie pour vérifier la conformité au programme. L’ASFC a constaté que 22 % des cas de l’échantillon étaient inexacts pour les expéditions d’une valeur déclarée de 20 $ à 2 500 $. L’ASFC a considéré cette situation comme étant préoccupante, mais elle n’a pris aucune mesure. À notre avis, un tel taux de non-conformité aurait dû déclencher un examen complet du programme. En mars 2019, à la fin de l’audit, les représentants de l’ASFC nous ont présenté une stratégie de base en matière de commerce électronique, dont l’élaboration avait commencé en 2016. Cette stratégie avait pour objectif de moderniser des processus opérationnels et des fonctionnalités du système périmés qui contribuaient à la perte de recettes. Au 27 mars 2019, l’ASFC n’avait pas officiellement approuvé cette stratégie ni défini de plans opérationnels ou de mise en œuvre.

3.69 L’absence de validation du montant exact des taxes de vente provinciales — Nous avons constaté que l’Agence des services frontaliers du Canada n’avait pas pu déterminer si elle avait perçu le bon montant de taxe de vente provinciale au nom de la Colombie-Britannique, du Manitoba, du Québec et de la Saskatchewan, puisqu’elle n’avait pas validé ces montants.

3.70 Nous avons aussi constaté que, conformément aux accords de perception des taxes de vente conclus avec les provinces, l’ASFC avait seulement perçu la TPS, mais pas la taxe de vente provinciale (TVP) lorsque les expéditions par messagerie acheminées dans une province qui impose une TVP étaient d’abord importées dans une province qui participe à la TVH.

3.71 L’ASFC était responsable de valider et de percevoir la TVH sur tous les achats de produits physiques importés au Canada par des consommateurs d’une province participant à la TVH. À l’aide d’un mécanisme appelé « cadre de répartition des recettes », la TVH sur tous les achats est répartie entre le gouvernement fédéral et les provinces participant à cette taxe, que les achats aient été faits au pays ou à l’étranger. Cependant, l’ASFC n’a pas validé l’exactitude du montant total de la TVH versée au gouvernement sur les biens importés au moyen du Programme des messageries d’expéditions de faible valeur. Par conséquent, la portion provinciale de la TVH que le Nouveau-Brunswick, Terre-Neuve-et-Labrador, la Nouvelle-Écosse, l’Ontario et l’Île-du-Prince-Édouard ont reçue était peut-être inexacte.

3.72 Nous avons constaté que l’Agence des services frontaliers du Canada avait mal conçu le formulaire que les sociétés de messagerie utilisent pour déclarer et verser la TVP et la TVH. Dans ce formulaire, aucune case n’était prévue pour inscrire le taux et le montant de la TVH ou de la TVP à verser à l’Agence des services frontaliers du Canada. Le formulaire contenait seulement une case pour la TPS. Il était donc plus difficile pour l’AFSC d’assurer un suivi des taxes de vente provinciales versées par les sociétés de messagerie, et de les valider.

3.73 Recommandation — L’Agence des services frontaliers du Canada (ASFC) devrait revoir dès que possible son Programme des messageries d’expéditions de faible valeur pour améliorer la validation et la perception de la TPS, de la TVH et de la TVP. L’ASFC devrait à cette fin :

- définir les variables du programme qui devraient être pleinement prises en compte dans les systèmes et formulaires de l’AFSC, telles que les taxes de vente provinciales;

- vérifier qu’elle reçoit par voie électronique les données sur les expéditions, avant que les marchandises arrivent à la frontière, pour faciliter les vérifications de la conformité;

- mettre en œuvre une stratégie globale en matière de commerce électronique pour éclairer l’évaluation des risques et améliorer la perception des recettes, et publier des rapports sur ses progrès.

Réponse de l’Agence des services frontaliers du Canada — Recommandation acceptée. L’Agence des services frontaliers du Canada examinera les processus du Programme des messageries — Expéditions de faible valeur (EFV) afin d’améliorer la validation des taxes prélevées. L’ASFC participera au groupe de travail de l’Organisation mondiale des douanes afin d’identifier les modèles de perception des recettes et d’évaluer les meilleures pratiques des autres pays d’ici septembre 2019.

L’ASFC continuera également d’affiner sa stratégie de commerce électronique qui sera finalisée en 2019 et s’engage à établir un plan d’activités approuvé avant la fin de 2019-2020, incluant les délais de mise en œuvre. Cette stratégie sera axée sur la facilitation du commerce, la sécurité et la sûreté ainsi que sur la perception des recettes.

De plus, l’ASFC demandera l’autorisation et le financement nécessaires pour réglementer les données sur les envois à l’avance et mettra au point un processus de rapprochement d’ici décembre 2019.

Enfin, l’ASFC se concentrera de nouveau sur les vérifications de conformité dans le Programme des messageries — EFV en proposant une approche sur la conduite de vérifications de conformité des messageries, statistiquement valables, fondées sur les données de messagerie, afin de garantir le respect des exigences en matière de revenus d’ici mars 2020. L’ASFC examinera les options permettant d’automatiser davantage le Programme des messageries — EFV, y compris la possibilité de recevoir, de traiter et d’analyser les données douanières d’ici mars 2023.

Conclusion

3.74 Nous avons conclu que le ministère des Finances Canada avait effectué des analyses rigoureuses concernant le commerce électronique dans le but de s’assurer que le régime de la taxe de vente était neutre et que l’assiette fiscale de la taxe de vente était protégée.

3.75 Nous avons également conclu que l’Agence du revenu du Canada avait été limitée par son autorité législative et n’avait pas pu s’assurer que le régime de la taxe de vente était appliqué d’une manière neutre et que l’assiette de la TPS/TVH était protégée au regard du commerce électronique transfrontalier. Dans les situations où elle avait autorité, l’ARC a effectué un nombre limité de vérifications de la conformité.

3.76 Enfin, au sujet des expéditions importées dans le cadre du Programme des messageries d’expéditions de faible valeur, nous avons conclu que l’Agence des services frontaliers du Canada n’avait pas pu prendre les mesures nécessaires pour préserver la neutralité du régime de la taxe de vente et protéger l’assiette fiscale de la TPS/TVH.

À propos de l’audit

Le présent rapport de certification indépendant sur la taxation du commerce électronique a été préparé par le Bureau du vérificateur général du Canada. La responsabilité du Bureau était de donner de l’information, une assurance et des avis objectifs au Parlement en vue de l’aider à examiner soigneusement la gestion que fait le gouvernement des ressources et des programmes, et d’exprimer une conclusion quant à la conformité de la taxation du commerce électronique, dans tous ses aspects importants, aux critères applicables.

Tous les travaux effectués dans le cadre du présent audit ont été réalisés à un niveau d’assurance raisonnable conformément à la Norme canadienne de missions de certification (NCMC) 3001 — Missions d’appréciation directe de Comptables professionnels agréés du Canada (CPA Canada), qui est présentée dans le Manuel de CPA Canada — Certification.

Le Bureau applique la Norme canadienne de contrôle qualité 1 et, en conséquence, maintient un système de contrôle qualité exhaustif qui comprend des politiques et des procédures documentées en ce qui concerne la conformité aux règles de déontologie, aux normes professionnelles et aux exigences légales et réglementaires applicables.

Lors de la réalisation de nos travaux d’audit, nous nous sommes conformés aux règles sur l’indépendance et aux autres règles de déontologie des codes de conduite pertinents applicables à l’exercice de l’expertise comptable au Canada, qui reposent sur les principes fondamentaux d’intégrité, d’objectivité, de compétence professionnelle et de diligence, de confidentialité et de conduite professionnelle.

Conformément à notre processus d’audit, nous avons obtenu ce qui suit de la direction de l’Agence du revenu du Canada et de celle de l’Agence des services frontaliers du Canada :

- la confirmation de leur responsabilité à l’égard de l’objet considéré;

- la confirmation que les critères étaient valables pour la mission;

- la confirmation qu’elles nous ont fourni toutes les informations dont elles ont connaissance et qui leur ont été demandées ou qui pourraient avoir une incidence importante sur les constatations ou la conclusion contenues dans le présent rapport;

- la confirmation que les faits présentés dans le présent rapport sont exacts.

Le ministère des Finances Canada s’est dit en désaccord avec les modalités de l’audit et n’a pas reconnu le caractère valable des critères d’audit. Le Ministère a considéré que cet audit portait sur la prise de décisions stratégiques du gouvernement du Canada, ce qui ne s’inscrivait pas, selon lui, dans le mandat du vérificateur général. À notre avis, les critères d’audit étaient valables parce qu’ils s’appuyaient sur des pratiques reconnues adoptées dans de nombreuses administrations et sur les travaux de l’Organisation de coopération et de développement économiques. Le Ministère a confirmé avoir fourni tous les renseignements que nous avions demandés et dont il avait connaissance, ou qui auraient pu influencer les constatations ou la conclusion de cet audit. Le Ministère a confirmé que les faits présentés dans le présent rapport d’audit étaient exacts.

Objectif de l’audit

Cet audit visait à déterminer si, dans le cadre de leurs rôles et responsabilités respectifs, l’Agence du revenu du Canada, l’Agence des services frontaliers du Canada et le ministère des Finances Canada s’étaient assurés que, en matière de commerce électronique, le régime fiscal était neutre et que l’assiette fiscale de la TPS/TVH était protégée.

Étendue et approche

L’audit sur la taxation du commerce électronique visait l’Agence du revenu du Canada, l’Agence des services frontaliers du Canada et le ministère des Finances Canada.

Au cours de l’audit, nous nous sommes entretenus avec des représentants de l’Agence du revenu du Canada et de l’Agence des services frontaliers du Canada. Nous avons aussi eu des entretiens avec des représentants d’autres ordres de gouvernement et des parties prenantes. Nous avons visité le point d’entrée de l’Agence des services frontaliers du Canada situé à Ottawa pour comprendre comment fonctionne le Programme des messageries d’expéditions de faible valeur. Enfin, nous avons examiné et analysé des documents fournis par les organisations.

Critères

Pour déterminer si, dans le cadre de leurs rôles et responsabilités respectifs, l’Agence du revenu du Canada, l’Agence des services frontaliers du Canada et le ministère des Finances Canada s’étaient assurés que, en matière de commerce électronique, le régime fiscal était neutre et que l’assiette fiscale de la TPS/TVH était protégée, nous avons utilisé les critères suivants :

| Critères | Sources |

|---|---|

|

Le ministère des Finances Canada effectue des analyses rigoureuses en vue de présenter des avis concernant le régime fiscal canadien pour assurer un traitement équitable des entreprises au regard de la TPS/TVH sur les transactions de commerce électronique, tout en préservant l’assiette fiscale. |

|

|

L’Agence du revenu du Canada adapte ses stratégies en matière d’observation pour pouvoir établir de manière uniforme la TPS/TVH en conformité avec le cadre législatif actuel, et elle a examiné les pratiques exemplaires à adopter afin de préserver l’assiette fiscale de la TPS/TVH pour le commerce électronique. |

|

|

L’Agence des services frontaliers du Canada gère le Programme des messageries d’expéditions de faible valeur de façon à ce que la TPS/TVH/TVP soit déterminée de manière exacte et exhaustive et que les montants dus au gouvernement soient perçus. |

|

Période visée par l’audit

L’audit a porté sur la période allant du 1er janvier 2014 au 15 février 2019. Il s’agit de la période à laquelle s’applique la conclusion de l’audit.

Date du rapport

Nous avons fini de rassembler les éléments probants suffisants et appropriés à partir desquels nous avons fondé notre conclusion le 27 mars 2019, à Ottawa, au Canada.

Équipe d’audit

Directeur principal : Philippe Le Goff

Directeur : Mathieu Lequain

Manav Kapoor

Rose Pelletier

Tableau des recommandations

Le tableau qui suit regroupe les recommandations et les réponses apparaissant dans le présent rapport. Le numéro qui précède chaque recommandation correspond au numéro du paragraphe de la recommandation dans le rapport. Les chiffres entre parenthèses correspondent au numéro des paragraphes où le sujet de la recommandation est abordé.

Les vérifications de la conformité

| Recommandation | Réponse |

|---|---|

|

3.54 Dans les limites de son autorité législative, l’Agence du revenu du Canada devrait étendre ses vérifications de la conformité et tirer profit des données disponibles de tierces parties pour accroître sa capacité à détecter et à prévenir les cas de non-conformité en ce qui a trait à la TPS/TVH sur le commerce électronique, y compris le partage d’hébergement. (3.31 à 3.53) |

Réponse de l’Agence du revenu du Canada — Recommandation acceptée. Selon la législation actuelle, les mesures d’observation prises à ce jour par l’Agence du revenu du Canada ont été entièrement satisfaisantes. L’ARC a déjà identifié le secteur du commerce électronique comme étant un secteur à risque. Ses efforts pour remédier aux non-conformités dans ce secteur, appuyés par l’éducation des contribuables à leurs obligations en matière de TPS/TVH et la réalisation des vérifications de contrôle, sont proportionnés au risque de non-conformité et de perte de recettes fiscales. Ces efforts permettent à l’ARC de s’assurer que les activités sont axées sur les dossiers présentant le risque le plus élevé de non-conformité, tout en favorisant un système fiscal équitable pour tous les Canadiens. Le Bureau du vérificateur général du Canada a estimé que les pertes de recettes de la TPS sur les produits et les services numériques vendus de l’étranger au Canada se chiffraient à 169 millions de dollars en 2017. Ceci représente une petite partie des 4,9 milliards de dollars de l’écart estimé lié à la TPS/TVH en 2014 (voir la page « Écart fiscal : vue d’ensemble sommaire » sur le site Web de l’ARC). Puisque l’ARC s’attend à ce que le commerce électronique continue à prendre de l’ampleur, elle élaborera une stratégie d’observation spécifique afin de mieux détecter et régler les cas de non-conformité en matière de TPS/TVH dans le secteur du commerce électronique, et continuera d’élargir ses mesures de conformité, notamment en exploitant mieux les données de tiers. Cette stratégie appuiera et complétera davantage les efforts de conformité entrepris par l’ARC pour remédier à la non-conformité dans le secteur. |

|

3.55 L’Agence du revenu du Canada devrait mettre en place des mécanismes pour suivre, surveiller et communiquer le nombre de vérifications de la conformité qu’elle effectue afin de contrer le risque de non-conformité dans le commerce électronique. (3.31 à 3.53) |

Réponse de l’Agence du revenu du Canada — Recommandation acceptée. L’Agence du revenu du Canada analysera sa méthodologie de suivi et de surveillance en ce qui a trait aux activités de vérifications de la conformité qu’elle mène pour gérer le risque d’inobservation dans le commerce électronique. Étant donné que des recommandations semblables ont été formulées dans le rapport 7 des Rapports du vérificateur général du Canada (automne 2018), « Les activités visant le respect des obligations fiscales — Agence du revenu du Canada », les initiatives mises en œuvre dans le cadre de la réponse de l’ARC à ces recommandations cadreront avec la recommandation actuelle du Bureau du vérificateur général du Canada. |

|

3.73 L’Agence des services frontaliers du Canada (ASFC) devrait revoir dès que possible son Programme des messageries d’expéditions de faible valeur pour améliorer la validation et la perception de la TPS, de la TVH et de la TVP. L’ASFC devrait à cette fin :

|

Réponse de l’Agence des services frontaliers du Canada — Recommandation acceptée. L’Agence des services frontaliers du Canada examinera les processus du Programme des messageries —Expéditions de faible valeur (EFV) afin d’améliorer la validation des taxes prélevées. L’ASFC participera au groupe de travail de l’Organisation mondiale des douanes afin d’identifier les modèles de perception des recettes et d’évaluer les meilleures pratiques des autres pays d’ici septembre 2019. L’ASFC continuera également d’affiner sa stratégie de commerce électronique qui sera finalisée en 2019 et s’engage à établir un plan d’activités approuvé avant la fin de 2019-2020, incluant les délais de mise en œuvre. Cette stratégie sera axée sur la facilitation du commerce, la sécurité et la sûreté ainsi que sur la perception des recettes. De plus, l’ASFC demandera l’autorisation et le financement nécessaires pour réglementer les données sur les envois à l’avance et mettra au point un processus de rapprochement d’ici décembre 2019. Enfin, l’ASFC se concentrera de nouveau sur les vérifications de conformité dans le Programme des messageries — EFV en proposant une approche sur la conduite de vérifications de conformité des messageries, statistiquement valables, fondées sur les données de messagerie, afin de garantir le respect des exigences en matière de revenus d’ici mars 2020. L’ASFC examinera les options permettant d’automatiser davantage le Programme des messageries — EFV, y compris la possibilité de recevoir, de traiter et d’analyser les données douanières d’ici mars 2023. |